震惊!职工教育经费税前扣除标准调整到8%!!!

发布时间:2018-5-21 浏览量:92次

企业职工教育培训是我国教育和人才工作的重要组成部分,是实施科教兴国战略、人才强国战略和加强人力资源能力建设的重要途径。

2018年4月25日,国务院总理主持召开国务院常务会议,决定再推出7项减税措施,支持创业创新和小微企业发展,其中涉及到一般企业职工教育经费税前扣除限额的优惠政策为: 将一般企业的职工教育经费税前扣除限额与高新技术企业的限额统一,从2.5%提高至8%。

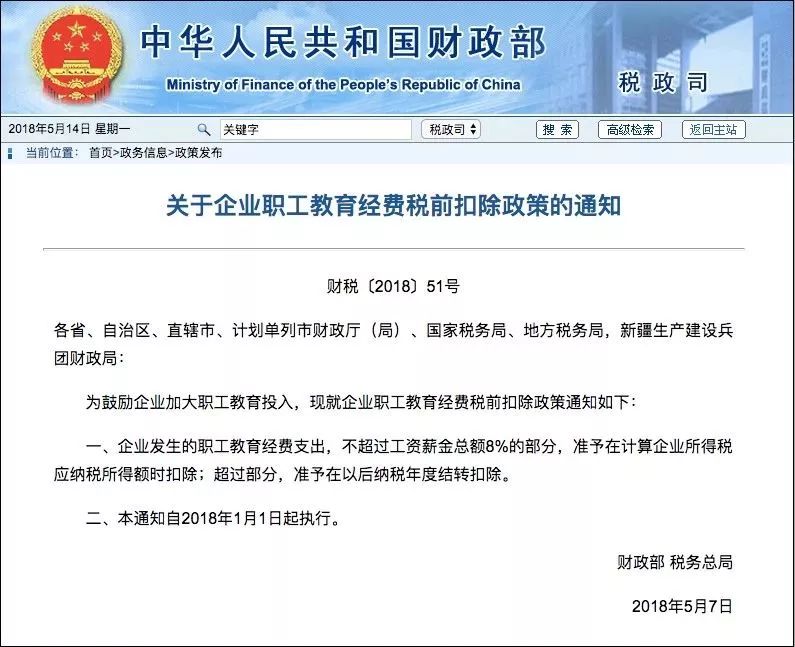

5月7日,财政部、国家税务总局联合发布通知明确,为了鼓励企业加大职工教育投入,自2018年1月1日起,企业发生的职工教育经费支出,不超过工资薪金总额8%的部分,准予在计算企业所得税应纳税所得额时扣除;超过部分,准予在以后纳税年度结转扣除。

1.提高职工教育经费税前扣除比例意义重大

根据《企业所得税法实施条例》第四十二条规定,除国务院财政、税务主管部门另有规定外,企业发生的职工教育经费支出,不超过工资薪金总额2.5%的部分,准予扣除。51号文的出台,显然是将技术先进型服务企业、高新技术企业职工教育经费的税前扣除扩大到所有企业。

职业技能培训是全面提升劳动者就业创业能力、缓解技能人才短缺的结构性矛盾、提高就业质量的根本举措,是适应经济高质量发展、培育经济发展新动能、推进供给侧结构性改革的内在要求,对推动大众创业万众创新、推进制造强国建设、提高全要素生产率、推动经济迈上中高端具有重要意义。

就在5月8日,国务院出台了《关于推行终身职业技能培训制度的意见》(国发〔2018〕11号)。《意见》在“保障措施”中提出了“加大职业技能培训经费保障,建立政府、企业、社会多元投入机制,通过就业补助资金、企业职工教育培训经费、社会捐助赞助、劳动者个人缴费等多种渠道筹集培训资金。”

提高企业职工教育经费税前扣除比例将激励企业通过培训提升职工素质、提高职工工作能力,从而助推企业创新发展与经济高质量发展。

2.哪些费用属于职工教育经费范畴呢?

根据《关于企业职工教育经费提取与使用管理的意见》(财建[2006]317号),第三条第五款规定,企业职工教育培训经费列支范围包括:

1、 上岗和转岗培训;

2 、各类岗位适应性培训;

3、 岗位培训、职业技术等级培训、高技能人才培训;

4、专业技术人员继续教育;

5、 特种作业人员培训;

6 、企业组织的职工外送培训的经费支出;

7 、职工参加的职业技能鉴定、职业资格认证等经费支出;

8 、购置教学设备与设施;

9、 职工岗位自学成才奖励费用;

10、职工教育培训管理费用;

11、有关职工教育的其他开支。

需要注意的是以下两种情况不得从职工教育经费中列支:

1、企业职工参加社会上的学历教育以及个人为取得学位而参加的在职教育,所需费用应由个人承担,不能挤占企业的职工教育培训经费。

2、对于企业高层管理人员的境外培训和考察,其一次性单项支出较高的费用应从其他管理费用中支出,避免挤占日常的职工教育培训经费开支。

3.允许税前扣除职工教育经费的计算基数如何确定?

职工教育经费的计算基数为,允许税前扣除的工资、薪金总额。

根据《企业所得税法实施条例》第三十四条的规定,企业的工资薪金总额必须是企业发生的合理的工资薪金支出。

《国家税务总局关于企业工资薪金及职工福利费扣除问题的通知》(国税函〔2009〕3号)明确规定:

“合理工资薪金”是指企业按照股东大会、董事会、薪酬委员会或相关管理机构制订的工资薪金制度规定实际发放给员工的工资薪金总和。不包括企业的职工福利费、职工教育经费、工会经费以及养老保险费、医疗保险费、失业保险费、工伤保险费、生育保险费等社会保险费和住房公积金。

属于国有性质的企业,其工资薪金,不得超过政府有关部门给予的限定数额;超过部分不得计入企业工资薪金总额,也不得在计算企业应纳税所得额时扣除。

4.部分行业允许全额扣除的职工培训费与职工教育经费有区别吗?

根据现行规定,有部分行业的职工培训费允许全额税收扣除:

1.软件和集成电路企业的职工培训费用

《财政部、国家税务总局关于进一步鼓励软件产业和集成电路产业发展企业所得税政策的通知》(财税〔2012〕27号)第六条规定:“集成电路设计企业和符合条件软件企业的职工培训费用,应单独进行核算并按实际发生额在计算应纳税所得额时扣除”。

2.动漫企业的职工培训费用

《财政部、国家税务总局关于扶持动漫产业发展有关税收政策问题的通知》(财税〔2009〕65号)规定:“经认定的动漫企业自主开发、生产动漫产品,可申请享受国家现行鼓励软件产业发展的所得税优惠政策。”因此,经认定的动漫企业职工培训费用,应单独进行核算并按实际发生额在计算应纳税所得额时扣除。

3.航空企业的空勤训练费用

《国家税务总局关于企业所得税若干问题的公告》(国家税务总局公告2011年第34号)第三条规定:“航空企业实际发生的飞行员养成费、飞行训练费、乘务训练费、空中保卫员训练费等空勤训练费用,根据《实施条例》第二十七条规定,可以作为航空企业运输成本在税前扣除。”

4.核电企业的操纵员培养费

《国家税务总局关于企业所得税应纳税所得额若干问题的公告》(国家税务总局公告2014年第29号)第四条规定:“核力发电企业为培养核电厂操纵员发生的培养费用,可作为企业的发电成本在税前扣除。企业应将核电厂操纵员培养费与员工的职工教育经费严格区分,单独核算,员工实际发生的职工教育经费支出不得计入核电厂操纵员培养费直接扣除。”

需要注意的是,上述费用必须单独核算,据实税前扣除,它们必须与职工教育经费严格区分,不计入职工教育经费,不挤占职工教育经费份额,反过来,企业也不得将应限额扣除的职工教育经费计入职工培训费用全额扣除。